Con entrada en vigor el día 01/01/2023, esta norma modifica el sistema de cotización en el régimen de autónomos de Seguridad Social, además de introducir algunos cambios en la prestación por cese de actividad, con el fin de ampliar su cobertura. A continuación, exponemos los aspectos más destacables de la norma.

Modificación del sistema de cotización en el régimen de autónomos de Seguridad Social:

Hasta ahora, era el propio trabajador/a quien decidía su base de cotización entre una base mínima y una base máxima. A partir del día 01/01/2023, se establece un sistema de cotización que irá en función de los rendimientos anuales de su actividad.

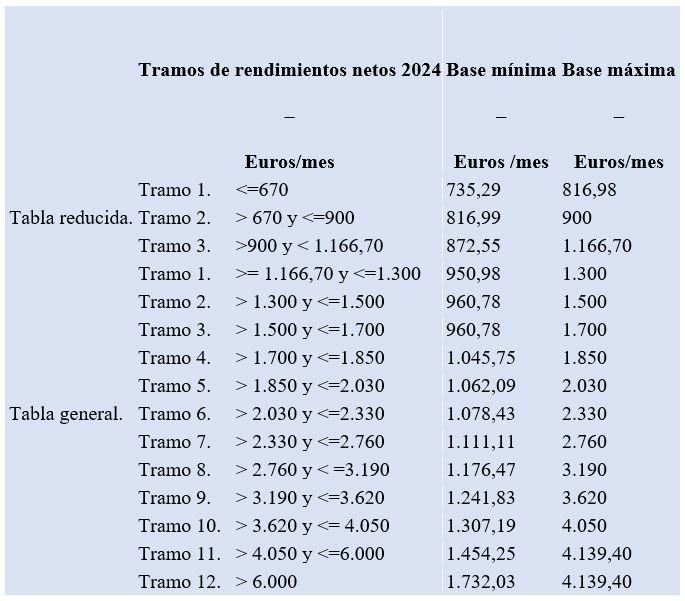

De este modo, los propios trabajadores/as tendrán que escoger la base de cotización mensual que les corresponda en función de su previsión de la media mensual de sus rendimientos netos anuales, según la tabla general de bases fijada en la Ley de Presupuestos Generales del Estado de cada año.

Cuando puedan prever que la media mensual de sus rendimientos netos anuales pueda quedar por debajo del importe que determine la base mínima del tramo 1 de la tabla general establecida para cada ejercicio, tendrán que elegir una base de cotización mensual inferior a aquella , dentro de la tabla reducida de bases que se determinará al efecto, anualmente, en la Ley de Presupuestos Generales del Estado.

Asimismo, se prevé que tendrán que cambiar su base de cotización, en los términos que se determinen reglamentariamente, con el fin de ajustar la cotización anual a las previsiones que vayan teniendo de sus rendimientos netos anuales.

La base y cuotas mensuales definitivas de cada año natural serán objeto de regularización definitiva a partir del año siguiente, en función de los datos obtenidos por la Seguridad Social por parte de la Administración tributaria.

La norma también define el concepto de rendimientos netos, que determinarán el tramo de base de cotización en el que cada autónomo/a deberá encuadrarse. Estos rendimientos netos se calcularán según la normativa fiscal, deduciendo de los ingresos los gastos vinculados al ejercicio de la actividad, y adicionalmente se prevé que se aplicará una reducción del 7% de los rendimientos netos en concepto de gastos genéricos (3% en caso de autónomos societarios).

Durante los años 2023, 2024 y 2025, las tablas aplicables serán las siguientes:

Clic en las imágenes para ampliar.

Por otra parte, a raíz del contenido de esta norma, ya la espera de cómo se interprete la misma por parte de los tribunales, entendemos que queda superada y, por tanto, no aplicable, la jurisprudencia que vinculaba el cumplimiento o no del requisito de la habitualidad, entre otros criterios, con la percepción de ingresos superiores al salario mínimo interprofesional, a efectos de la obligatoriedad de alta y cotización en el régimen de autónomos. Hagamos esta interpretación para que la norma fija una cuota mínima obligatoria sin prever un tope mínimo.

Cambios en las bonificaciones por inicio de actividad:

Destaca el mantenimiento de la tarifa plana durante los 12 meses iniciales, si bien su cuantía pasa de 60 a 80 euros mensuales durante 2023, 2024 y 2025. A partir de 2026 su importe vendrá establecido anualmente en la Ley de Presupuestos Generales del 'Estado.

A partir de estos 12 meses iniciales, será necesario estar en las bonificaciones concretas que establezca anualmente la Ley de Presupuestos Generales del Estado.

Modificaciones en la prestación de cese de actividad:

Se amplían los supuestos en los que se puede acceder a esta prestación, destacando la posibilidad de acceder a los mismos en caso de cese parcial, que hasta ahora no existía.

Por otra parte, el mecanismo de protección “RED” se extiende a los trabajadores autónomos. Se trata de una prestación o ayuda que el Consejo de Ministros puede activar en caso de coyuntura macroeconómica general desfavorable o cuando en un sector se detecten cambios permanentes que generan necesidades de recualificación y de procesos de transición profesionales.

Para cualquier duda o aclaración vinculada a la aplicación del nuevo sistema de cotización en el régimen de autónomos de seguridad social, el COPC pone a disposición de todas las personas colegiadas el servicio de asesoría fiscal i jurídica (citas disponibles a partir de septiembre).

Por otra parte, PIMEC ha previsto organizar una jornada virtual donde explicar con detalle desde una perspectiva práctica los cambios que se van a introducir y despejarán todas las dudas que puedan surgir respecto a esta nueva reforma. El acto tendrá lugar el jueves 28 de julio, a las 18 h, e irá a cargo del sr. Antoni Benavides, abogado, profesor de la Universidad Ramon Llull y de la UOC. Las personas interesadas pueden seguir la sesión clicando este enlace.

Barcelona, 27 de julio de 2022

Asesoría Jurídica del COPC